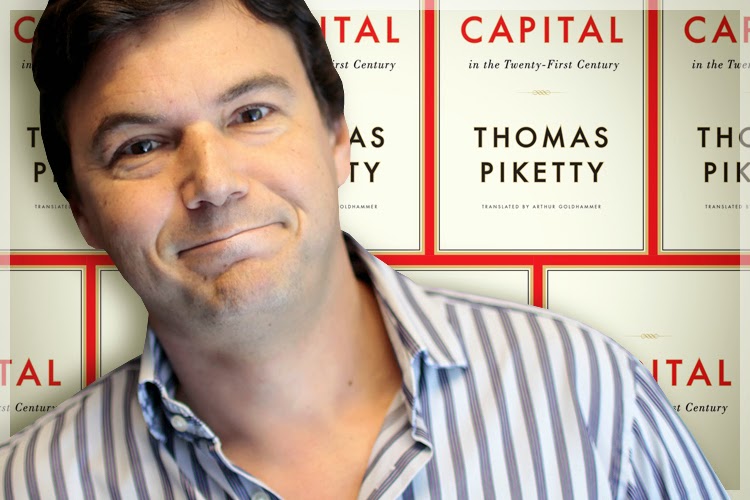

Le Capital au XXIe siècle (Seuil, 2013) de Thomas Piketty

connaît un succès mérité : son auteur a du talent (un des rares

économistes français dont la réputation dépasse nos frontières), de

l’opiniâtreté (il travaille depuis vingt ans sur les inégalités) et de

la chance (son travail aboutit au moment où l’opinion publique mondiale y

est sensible).

Extensif sur l’histoire économique et les données (fort intéressantes et par ailleurs disponibles ici), l’ouvrage l’est moins sur ses

propositions : taxer les revenus et les patrimoines les plus élevés.

Car pour l’auteur la cause

des inégalités croissantes est l’existence d’un

rendement du capital supérieur au taux de croissance de l’économie.

En l’absence des « remise à plat » qu’on constitué

historiquement les guerres et les impositions confiscatoires, le

capital (et ses revenus) augmenteront plus vite que l’ensemble des

revenus. Et les inégalités iront croissantes.

Mais la limite de ces propositions est d’omettre un piste la plus

évidente : si le rendement du capital est excessif, au lieu

d’attendre qu’il produise des inégalités pour les taxer, pourquoi

ne pas agir pour diminuer ce taux ? Et ce, en réduisant les

« rentes économiques », par exemple en développant l’accès

de tous aux projets les plus rentables (crowfunding, réforme de

l’épargne…), en réduisant le besoin en capital pour accéder à

un revenu (VTC, auto-entrepreneurs…), en développant les accords

commerciaux (qui réduisent les rentes locales aux bénéfices des

consommateurs), en développant la formation…

A l’inverse d’une taxe qui réduit, au moins à la marge, les

incitations à investir avec un risque pour la croissance, ces

mesures bénéficieraient aux consommateurs en réduisant les profits

(et donc la valeur du capital) des « possédants » tout

en favorisant une hausse des investissements et de l’emploi. Un

premier exemple est d’ailleurs donné dans le livre, qui montre que

l’essentiel de la hausse du patrimoine en France provient de

l’immobilier. Une politique d’offre vigoureuse aurait réduit la

valeur du patrimoine des propriétaires actuels tout permettant

l’accès des plus modestes à la propriété. Au lieu de celà, les

désincitations à investir dans de nouveaux programmes ont subsisté,

la hausse des prix a été stimulée par les aides alors

l’accélération des permis ou la hausse de la densité de

construction ont peu évolué. Et taxer plus les propriétaires

réduirait sans doute encore l’offre de logements !

Autre exemple, la 4e licence de téléphonie mobile

aurait permis aux consommateurs de bénéficier de 1,7 milliards

de pouvoir d’achat supplémentaire – soit près de 40% de ce que

rapporte l’ISF. Et ceci tout en écornant significativement le

patrimoine des actionnaires des trois précédents opérateurs. On

pourrait multiplier les exemples (notamment ceux mis en évidence par

Thomas Piketty dans son étude sur les causes du sous-développement

des emplois de service en France), et aboutir à un programme de

« destruction créatrice » à la Schumpeter, qui

rapporterait plus aux français qu’une hausse d’impôts,

réduirait la valeur du capital existant tout en libérant la

croissance et l’emploi. Et qui, mieux qu’une taxe sur le revenu ou le patrimoine, ferait la différence entre rentiers et

entrepreneurs.

Ce débat était déjà présent dans la critique de Marx faite

par Schumpeter en 1942. Et s’il faut reconnaître à Thomas Piketty

un travail remarquable sur l’analyse des inégalités, on peut

regretter que ses recommandations ne réalisent pas un meilleur

équilibre entre celles Marx et de Schumpeter.