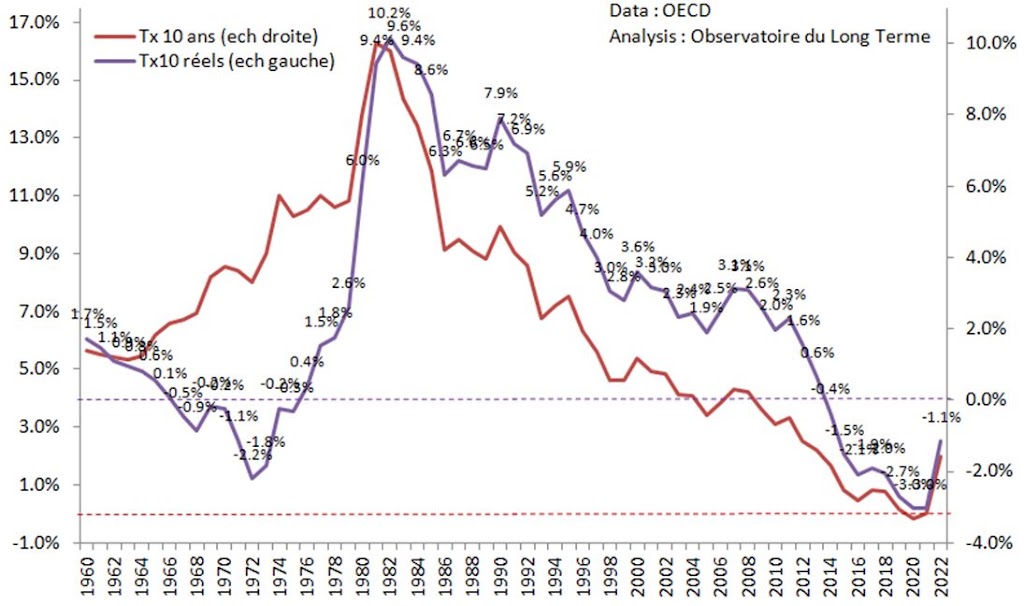

Depuis quarante ans, les taux d’intérêt à 10 ans en France sont passés de 16% à 0%, et le « prix de l’argent » (taux corrigé de l’inflation sur la durée de ce taux) est passé de 10% en 1982 à -3% en 2021. Les personnes actuellement en activité professionnelle n’a donc connu l’économie que dans un contexte de baisse du prix de l’argent. Mais ce cycle touche à sa fin, non seulement les taux ne baisseront pas à nouveau de 13 points d’ici 40 ans, mais ils vont augmenter du fait des efforts des banques centrales pour éviter une inflation durable. Les injections monétaires massives font partie du passé et les taux courts vont monter. Cette hausse se transmet déjà aux crédits : en France, les taux immobiliers à 20 ans les plus bas sont passés de 0.75% en septembre dernier à plus du double. Ils dépassent 6% aux Etats-Unis ou la FED a agi plus rapidement qu’en Europe.

Personne ne sait prévoir les niveaux futurs des taux, mais on peut raisonnablement retenir une inflation à terme au niveau initialement fixé à la BCE (2%) et un niveau des taux réels au niveau de la croissance potentielle (suivant la règle Allais – Solow), soit des taux longs de 4% inflation comprise. Ceci aura une première conséquence sur la baisse du prix des actifs immobiliers et financiers – la valeur d’un actif dépendant de l’inverse du taux – et les défaillances des entreprises et des ménages les plus endettés augmenteront significativement. A long terme, la valeur de ces actifs va cesser de connaitre la hausse régulière de valeur qu’à induite la baisse régulière des taux. Après 40 ans de bons et loyaux services, cela signifie la fin des devises telles que « l’immobilier monte toujours » ou « le rendement d’une action c’est son augmentation de valeur plus que son dividende » et la faillite des stratégies basées ces règles et financées par une dette élevée. On pourrait s’attendre à un effet sur la croissance à moyen terme négatif, la hausse des taux pénalisant l’investissement. Mais une étude récente montre que des taux bas peuvent inciter les entreprises en place à protéger leurs positions à très long terme, ce qui réduit la concurrence, donc l’innovation et à terme la croissance – un enchainement que l’on retrouve en partie dans les baisses de productivité des dernières décennies.

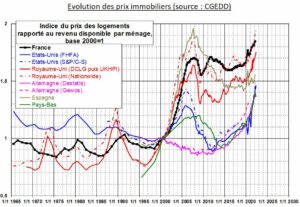

Jusqu’à quel point iront les baisses de valeur ? On peut considérer que le prix actuel des actions est cohérent avec une hypothèse de taux futurs de 4%. A l’inverse, ces prix pourraient perdre encore 50% si les taux revenaient aux niveaux plus élevés correspondant à leur moyenne historique. En revanche, l’effet de la hausse de taux ne semble pas encore intégré dans les prix immobiliers : rapportés au revenu des ménages, ils ont doublé en France depuis la fin des années 80. Une correction importante semble donc inévitable. Les observateurs attentifs auront d’ailleurs remarqué qu’en juin dernier, le président de la réserve fédérale a recommandé aux acheteurs potentiels d’attendre une baisse des prix avant d’acheter afin d’éviter une double peine : payer plus cher son crédit et trop cher son logement. Le même raisonnement vaudra sur certains placements : ainsi les anciens contrats d’assurance vie en euros auront du mal à rester compétitifs avec les nouveaux contrats constitués d’obligations aux rendements plus élevés. Notons enfin que ces corrections auront un effet sur les inégalités : ceux dont le patrimoine est le plus élevé assisteront à l’arrêt de la hausse constatée depuis des décennies, ainsi qu’à l’effacement d’une partie de leur patrimoine due à « l’effet taux » et à la hausse des faillites.

Au total, le retour des taux à des niveaux plus élevés remettra le « prix du temps » à des niveaux plus raisonnables que des taux négatifs. Malgré certains ajustements douloureux à court terme, il est préférable pour l’emploi et le pouvoir d’achat à moyen terme que les prix reflètent la réelle valeur des choses, et les taux d’intérêt n’y font pas exception.

(c) https://longterme.org https://longterme.fr